Через пів року війни ринок свинини кардинально змінив свої тенденції

Дві різні картини

Через пів року війни ринок свинини кардинально змінив свої тенденції

Вітчизняне свинарство до війни та під час — дві різні картини. За пів року, що триває повномасштабна війна, галузь пережила перший шок, по-своєму адаптувалася до нових обставин і шукає шляхи подолання бар’єрів. Порівняймо профіль українського промислового свинарства в передвоєнний період і нині.

Промислове поголів’я та пропозиція

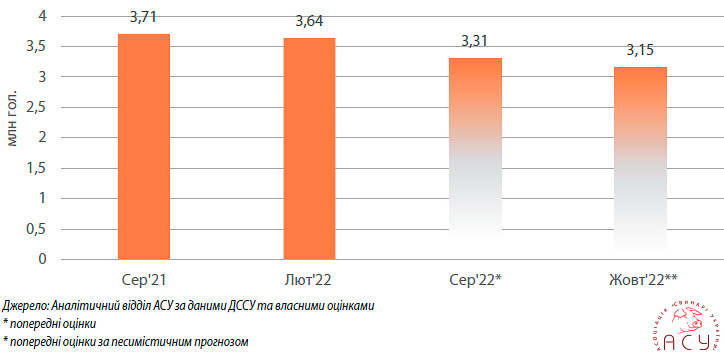

Попри антирекорди загальної чисельності свинопоголів’я на початку 2022-го (5,5 млн свиней, на 5,8% менше, ніж на старті 2021-го), частка промислового сектору дедалі ближче підбиралася до двох третин. Так, хоча кількість промислових свиней просіла на 1% до 3,64 млн гол. станом на початок лютого 2022-го проти лютого 2021-го, це становило 65,5% загальної кількості свиней у країні.

Наразі можна упевнено сказати, що частка промислового свинарства надалі істотно превалює над присадибним сектором, проте дати точну оцінку їх співвідношення та чисельності поголів’я досить важко.

Щоб з’ясувати орієнтовні втрати галузі через військову агресію рф, аналітичний відділ Асоціації свинарів України (АСУ) у серпні опитав серед 100 промислових виробників свинини, які на початок 2022-го утримували 70% загального поголів’я свиней і близько 90% основних свиноматок. Такий моніторинг виявив, що сукупне поголів’я вибірки загалом за вісім місяців 2022 року зменшилося на 8,5–9%. Додаткове скорочення поголів’я спричинило вибуття низки операторів у перші місяці війни як через пряме їх ураження, так і через побоювання таких втрат надалі, що підвищує відсоток наразі втрачених виробничих потужностей до 10–11%.

До початку повномасштабної війни ті області, у яких локалізувалися бойові дії (Донецька, Запорізька, Луганська, Харківська та Херсонська), забезпечували майже 23% промислової свинини, реалізованої на бійні та м’ясокомбінати. На початку року в цих регіонах налічувалося близько 200 виробничих майданчиків, на 90 з яких утримували понад 500 свиней.

Наразі не більше як 40% операторів, що опинилися в окупації, виходять на зв’язок. Ті, з якими вдалося поспілкуватися, нині працюють в умовах прямої загрози подальшого функціонування. За песимістичного сценарію потенційні втрати сектору можуть зрости ще на 4–5%. І це зменшить загальний показник поголів’я свиней до пів мільйона (загальна втрата — 14–16% довоєнного рівня).

На початку року реалізація свиней на забій демонструвала на 10% нижчі показники, ніж на початку 2021-го. Причина — помітне скорочення поголів’я, зокрема, в Донецькій і Дніпропетровській областях.

За підсумками першої половини 2022-го, оцінки зменшення промислової пропозиції варіюють у межах 8–13%, як порівняти з аналогічним періодом минулого року. Результати першого півріччя найімовірніше не повною мірою показують втрати промислового сектору через активнішу реалізацію свиней на забій від тих операторів, що в березні-квітні скорочували чи повністю ліквідовувати поголів’я внаслідок війни. Помітніше скорочення відчуватиметься в другій половині року й може сягнути 15–17%.

Ціни

Початок війни спричинив сум’яття на ринку свинини: оператори були дезорієнтовані, мали труднощі з реалізацією товарного поголів’я, а частині виробників довелося перебудовувати виробничо-збутові ланцюги. У результаті спостерігалася відчутна міжрегіональна розбіжність закупівельних цін на свиней забійних кондицій. Так, на початку квітня найвищі закупівельні ціни на свинину фіксували в західних областях країни, де істотно зросла концентрація населення з початку бойових дій.

Більший брак свинини ринок відчув тільки на межі сезонів «весна — літо». На скорочення промислової пропозиції окрім вибуття з ринку окремих його гравців вплинула і поява товарних партій тварин, початок відгодівлі яких припав на перші тижні війни. Через це розміри товарних партій багатьох постачальників живця були меншими за стандартні, середня забійна маса — нижчою, ніж зазвичай, а окремі оператори вимушені робити паузи в реалізації, щоб тварини могли дорости до товарних кондицій. Тож така обмеженість промислової свинини надала підтримку закупівельним цінам.

Послаблення торговельної активності та конкуренція з дешевшою імпортною свининою дещо понизили ціни в липні. Проте у третій декаді місяця з пожвавленням реалізації, подорожчанням імпортної сировини через перегляд валютних курсів і сезонним зменшенням пропозиції промислової свинини, котирування знову змінили вектор руху. Відповідні чинники й далі підтримували ціни й протягом серпня.

Дисбаланс попиту та пропозиції свинини став основним чинником, що вивів ціни на свиней забійних кондицій на абсолютно новий рівень. На початку червня середньоринкові котирування здолали максимум попередніх років (50 грн/кг), а в кінці серпня впритул наблизилися до позначки 67 грн/кг. Проте цінова динаміка відбила й загальноекономічні інфляційні процеси. Так, із середини 2017 року середньомісячні закупівельні ціни в доларовому еквіваленті коливалися в діапазоні 1,4–1,95 дол./кг включно з максимальними ціновими позначками у серпні, тоді як у 2012– 2014 рр. — у межах 1,85–3,0 дол./кг.

Подальшу цінову ситуацію на ринку живця корегуватимуть:

• коливання пропозиції свинини під впливом сезонних чинників і зменшення виробничих потужностей промислового свинарства унаслідок війни;

• конкурентоспроможність вітчизняної продукції, порівнюючи з імпортною;

• зміни споживчої активності населення залежно від сезонних коливань попиту та рівня купівельної спроможності.

Експорт/імпорт

Постачання свинини на зовнішній ринок цьогоріч вкрай незначне: за попередніми даними, у січні-серпні було відвантажено за кордон не більше як 500 т проти 2,9 тис. тонн за аналогічний період торік. Максимальні обсяги зафіксовано у липні — 143 т сукупною вартістю 28,6 тис. доларів спрямували до ОАЕ (70%), Гонконгу й Анголи (по 14%). У серпні експортували менше як 20 т.

Імпорт за відповідний період становить 37,8 тис. тонн (в 1,8 раза більше, ніж у січні-серпні 2021-го). Основу такої суттєвої розбіжності заклала пожвавлена активність імпортерів у травні та червні, коли підприємства-спрощенці могли завозити продукцію без сплати ПДВ й імпортного мита. Після скасування таких пільг у липні потік імпортної свинини помітно скоротився — до 4,9 тис. тонн (на 45% до попереднього місяця). Послаблення гривні до долара наприкінці липня далося взнаки на серпневих обсягах постачання. Вони скоротилися до 1,5 тис. тонн, що більш ніж втричі поступається обсягам імпорту попереднього місяця, так і показникам серпня 2021-го.

Окрім обсягів імпорту другий місяць поспіль просідає і середня ціна кілограма імпортованої свинини: зокрема у серпні її середня митна вартість становила 1,91 дол./кг проти 2,03 дол./кг у липні та 2,21 дол./кг у червні. Лише третина імпортованого у серпні надійшло в межах додаткової квоти, тож завезення решти обкладалося додатковим 10–12% митом. На 31 серпня вітчизняні імпортери можуть завезти ще 1,3 тис. тонн свинини без її сплати, проте така можливість поширюється тільки на окремі свинячі відруби на кістці та пів туші.

Договори на безмитний імпорт свинини Україна також має з Канадою (на 31 серпня — 16,75 тис. тонн свинини, субпродуктів, жиру) та Великою Британією (3,4 тис. тонн свинини, відповідно). Однак подорожчання логістики та географічне розташування цих країн указує на те, що жвава торгівля з ними наразі малоймовірна.

Тож хоча імпорт не зупиняється, зокрема, завдяки переорієнтації вітчизняних трейдерів на дешевшу імпортну сировину, девальвація гривні істотно підвищила конкурентоспроможність вітчизняної продукції, і цей статус на кінець літа зберігається.

Доступність виробничих ресурсів

Цінова динаміка на ринку свинини на тлі здешевлення ключових сільгоспкультур породила тези про спекулятивні тенденції. У реальності, хоча зниження цін на ключові сільгоспкультури через блокування їх експорту надало певні переваги виробникам свинини, оператори констатують, що вагому частину здешевлення кормових інгредієнтів компенсують подвоєні витрати на їх доставлення. Крім того, вигоди від здешевлення зернових і продуктів переробки олійних отримали далеко не всі свинарі, бо багато хто робить запаси на весь маркетинговий рік до нового врожаю. Тож вагома частка операторів догодовувала тварин зерновими, придбаними торік за вищою ціною.

Крім того, з початку війни відбулося помітне подорожчання імпортних кормових інгредієнтів (преміксів, вітамінів, амінокислот) й окремих ветеринарних препаратів як через зміну валютних курсів, так і внаслідок глобальних цінових коливань і «подвоєння» логістичних витрат. Улітку з’явилося дві нові причини для здороження імпортних «витратників» — скасування податкових пільг для підприємств-спрощенців і корегування курсу НБУ, що, відповідно, відгукнулося на цінах.

Наразі наявність кормових та олійних культур у переважній більшості регіонів достатня, проте зберігається цінова невизначеність, пов’язана з не однозначною ситуацією щодо експорту, а також побоюваннями щодо якості нового врожаю у зв’язку з аномальними погодними умовами напередодні жнив. Дефіциту чи проблем із доступом до інших виробничих ресурсів (премікси, ветеринарні препарати, пальне тощо) виробники свинини не зазначають, однак наголошують, що надалі це залежатиме від динаміки валютних курсів та змін у регулюванні імпортних операцій.

Щодо доступу до генетичних ресурсів, то після скасування переліку критичного імпорту в липні виробники свинини отримали можливість завозити з-за кордону не лише чистопорідних свиней (були попередньо додані до цього переліку), а й товарних, зокрема ремонтних свинок і поросят для відгодівлі. Проте улітку пожвавлення таких поставок не очікували через спекотні погодні умови. На активність закупівлі живих свиней з-за кордону надалі також впливатимуть темпи девальвації національної валюти й цінова динаміка на ринках країн-постачальниць. Так, наприклад, із червня 2022-го ціни на товарних поросят у Бельгії, Данії та Іспанії щотижня зростають.

Основні бар’єри

Відновивши виробничо-збутові ланцюги, поламані на початку війни, виробники свинини зіткнулися з новими проблемами. Так, окрім безпосередніх ризиків через воєнні дії та брак кадрів через мобілізацію працівників роботу вітчизняних виробників ускладнюють податкові колізії. Зокрема, блокування податкових накладних, затримання відшкодування ПДВ, неоднорідність ставки податку за закупівлі кормових культур і реалізації живця. Крім того, є труднощі з отриманням дозвільної документації, а подальший розвиток гальмують обмеженість напрямів програм державної підтримки та невизначеність на ринку зернових і продуктів переробки олійних культур, а також високі ціни на складові кормів (премікси, вітаміни, добавки) та пальне.

Гравці ринку свинини по інший бік «барикад» — м’ясопереробники — також зтикаються з низкою проблем. Наразі найболіснішими є брак обігових коштів (через затримання повернення дебіторської заборгованості та недоступність звичних кредитних інструментів), здороження імпортних виробничих складових (комплектуючі, спеції, пакування тощо) через підвищення курсу долара та побоювання щодо зниження споживання м’яса через ослаблення купівельної спроможності населення. Крім того, переробники зазначають посилення внутрішньої конкуренції не лише на заготівлі живця, як кілька тижнів раніше, а й на реалізації охолодженого м’яса.

Перспективи

За результатами опитування сотні ключових операторів ринку, 80% респондентів на підконтрольних Україні територіях працюють у штатному режимі, а кожне п’яте свиногосподарство заявляє про наміри подальшого втілення проєктів розвитку, що стартували ще до війни. Більшість із них нарощує поголів’я завдяки виходу на планові потужності відгодівлі чи завершує будівництво/реконструкцію виробничих приміщень. Є й такі, що ухвалили рішення про подальший розвиток в умовах воєнного часу з огляду на потребу ринку. Зокрема, кілька свиногосподарств поступово відновлюють потужності після вимушеної паузи, планують репопуляцію, низка операторів розглядає можливість запуску власної м’ясопереробки.

The Ukrainian Farmer

The Ukrainian Farmer