Учасники ринку розповіли, чому не в захваті від купівлі сої за кордоном

Неоднозначні перспективи

Учасники ринку розповіли, чому не в захваті від купівлі сої за кордоном і що заважає розвивати мультикультурну переробку.

Цьогоріч українські переробники вимушені були імпортувати великі обсяги сої, бо через активний експорт на внутрішньому ринку виник дефіцит сировини. Тож дедалі частіше в дискусіях щодо подальших перспектив розвитку галузі йдеться про перехід на мультикультурну переробку. Проте, як показало наше опитування гравців українського ринку сої, не все так однозначно.

Кому задорого, а кому задешево

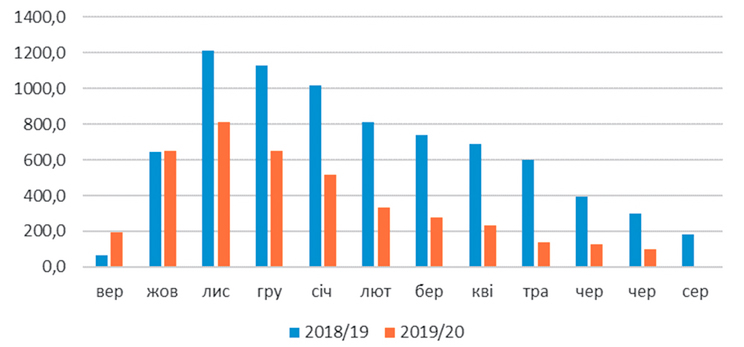

Рекордні темпи соєвого експорту в першій половині 2019/20 МР (2,3 млн тонн чи +89% до такого періоду в попередньому сезоні) додавали експортерам наснаги, а бюджету — валютних надходжень. Надалі обсяги поставок стали суттєво меншими, а на внутрішньому ринку виник гострий дефіцит сировини. Тож перехідні залишки олійної оцінювались на мінімальному за десятиліття рівні.

Лише 20% виробників, опитаних «АПК-Інформ», визнали, що запасів сої їм вистачить до нового врожаю. Тим часом майже 67% респондентів вельми песимістично оцінили ринкові обсяги пропозиції і власні перспективи.

Чимало переробних підприємств, зокрема малих і середніх, традиційно зупиняють виробництво влітку, бо «соя стає неприйнятно дорогою».

Щоправда, попри брак сировини, форвардні закупівлі/продажі сої на внутрішньому ринку не поширені. Вартість сої в портах на початку липня становила близько 340 дол./т, що навіть з урахуванням повернення ПДВ суттєво менше, ніж очікували агровиробники.

На що вплинули карантинні тенденції

Пандемія і карантин внесли нестабільність на ринок сировини і продуктів його переробки, спровокували курсові коливання валют, призвели до значних змін цін як на зовнішньому, так і внутрішньому ринках. З одного боку, скоротилася пропозиція сої та продуктів її переробки, відповідно, зросли ціни. З другого — ускладнився експорт продуктів переробки, оскільки компанії в інших країнах відчутно зменшили закупівлі. Через це складно розраховувати на високу прибутковість переробки сої.

Наразі близько 60% учасників нашого опитування допоки не відчули впливу цього тренду, а 7% відзначили зростання маржинальності. Лише кожен третій визнає, що глобальні тенденції відбилися на собівартості виробництва. Передусім далися взнаки «зниження попиту на м’ясну продукцію і пальне».

Щоправда, здебільшого ринок не очікує якогось радикального зниження попиту на свою продукцію, бо «навіть невеликі тваринницькі компанії в кормах використовують соєвий шрот». Кожен четвертий опитаний навіть очікує певного зростання. Є й такі, що налаштовані вельми песимістично (8%). Дехто з них навіть припускає можливе закриття свого підприємства — через здорожчання сировини й очевидне послаблення своїх конкурентних переваг: «На ринку з’являються високопротеїнові концентрати, що знижує попит на макуху. Тому нам зараз дуже важко конкурувати в сегменті продуктів переробки сої»…

«Імпорт — це нонсенс»?

Загалом чимало учасників опитування зауважують, що «імпорт сої для України — це нонсенс». На думку більшості (61%), купувати сировину за кордоном у разі її нестачі на внутрішньому ринку доцільно хіба що великим переробним підприємствам. Основний аргумент — надто висока ціна. Позитив щодо стабільних обсягів та якості аргентинської чи бразильської олійної з лишком перекривають високі логістичні й податкові витрати, що врешті наближає кінцеву ціну до рівня високої внутрішньої. Так само й вартість не ГМ сої, за словами респондентів, робить такий імпорт недоцільним (ринок, до речі, не має принципових упереджень щодо ГМ сировини).

От тільки не кожен український аграрій нині готовий до високих ризиків виробництва цієї примхливої культури. Навіть дуже досвідчені агрономи зізнаються, що й досі в наших нестабільних кліматичних умовах не змогли домогтися від сої бажаного результату… Власне, чи готові господарства розширювати посівні площі під соєю, і якщо так, то за рахунок якої культури? Тут думки аграріїв розходяться. Хтось каже, що це відповідальність держави. Інші (їх 20%) взагалі так «глибоко не аналізують». Є навіть такі, що «не цікавляться посівами і принципами сівозміни». Мовляв, «вибору особливого немає. Й узагалі «можна скоротити посівні площі під соєю, а не під соняшником чи кукурудзою» (10%). Посівами ячменю й гречки готові поступитися 10%, пшениці — 5% респондентів. Тож, схоже, переробники й цьогоріч можуть опинитися у ситуації жорсткого дефіциту сировини на внутрішньому ринку.

Надалі 47% респондентів очікують зростання конкуренції в 2020/21 МР, ще 40% — не бачать для цього підстав. Разом із тим усі визнають, що вартість сої та рівень конкуренції за сировину між переробниками й експортерами залежатиме передусім від валового збору. За прогнозами «АПК-Інформ», обсяг виробництва олійної у 2020-му буде суттєво меншим — 3,8 млн тонн, ніж торік — 4,6 млн тонн. Тож обсяги імпорту сої в новому сезоні можуть зрости до 100 тис. тонн (проти 15 тис. тонн у 2019/20 МР).

Чого бракує переробникам

Часткове завантаження або повна зупинка роботи підприємства можлива в тому разі, якщо воно переробляє лише один вид сировини. Логічна альтернатива — переналаштувати обладнання під інші культури. Власне, і ринок загалом готовий, і відповідної техніки вистачає. То що ж стримує переробників? Мало не кожному третьому учаснику опитування було складно відповісти на це питання. Найпоширеніші аргументи: «У сегменті ріпаку та соняшнику велика конкуренція, особливо з боку великих підприємств», «Є питання технічного характеру. Пробували паралельно ріпак переробляти, але на цьому справа і закінчилася. Ріпак взагалі складний у переробці», «Були б попит і ціна»…

Загалом опитування ринку відобразило такі його «вузькі місця»:

• дефіцит потужностей для переробки — 5%;

• зниження обсягів виробництва сої в Україні — 10%;

• низький попит і внутрішнє споживання, тому необхідно відроджувати тваринницьку сферу України – 30%;

• відсутність квот на експорт сировини — 20%;

• цінова кон’юнктура — 10%;

• наявність фальсифікату на ринку — 5%;

• нічого не стримує, відкривається дедалі більше нових підприємств — 15%;

• інші чинники — 5%.

Перспективи нового сезону

Сезон-2020/21 із його нестабільними й неоднорідними погодними умовами може стати для української олійної черговим випробуванням. Тож обсяги внутрішньої переробки соєвої олії та шроту, найімовірніше, знизяться.

Стартові ціни переробників на сою врожаю-2020 становили наприкінці серпня 10 900–11 500 грн/т CPT, що значно більше, ніж торік (9000–9700 грн/т CPT). Закупівельні ціни на олійну на базисі EXW озвучуються переважно в діапазоні 10 600–11 100 грн/т (проти 8700–9500 грн/т торік).

Головний ринок збуту сої та продуктів її переробки — країни ЄС. З огляду на торговий конфлікт КНР і США, українські поставки на перспективний ринок Піднебесної в поточному сезоні можуть бути лише ситуативними. Серед перспективних напрямів збуту — Туреччина, а також Єгипет та інші країни Африки.

Є куди розвиватися

Українським переробникам вже давно час відходити від експорту сировини і нарощувати експорт продукції з доданою вартістю, і морально вони до цього вже готові. Тим паче, що перспективних напрямів для подальшого розвитку вистачає.

Учасники ринку зацікавлені у виробництві лецитину, який можна отримати з гідратованої олії, а також фосфатидних концентратів, що застосовуються в харчовій, кондитерській і комбікормової промисловості. Також ринок потребує більших обсягів гідрофузу, тому можна розвивати цей напрямок. Як розповідають виробники, є великий попит на протеїн. У цьому контексті однозначно є куди розширюватися, оскільки існує безліч неосвоєних ринком продуктів.

Ще один дуже перспективний метод переробки сої — екстракція (він, як розповідають фахівці, вже переважає над механічним). Щоправда, внутрішній ринок повністю «забитий», і на ньому велика конкуренція, а експорт такої продукції (зокрема, до Китаю та Індії) є перспективним. У той час, як кожен десятий респондент наголошує на необхідності розвитку комбікормової та тваринницької галузей в Україні, кожен четвертий — за розвиток експортного потенціалу продуктів переробки української сої. Бо, мовляв, українські птахофабрики і комбікормові заводи, хоча й дають хорошу ціну, але «на виплат». Крім того, переробники мають амбіції створювати нові продукти (наприклад, рафіновану соєву олію, що буде дешевша за рафіновану соняшникову) для внутрішнього роздрібного ринку.

Загалом учасники ринку досить оптимістично дивляться в новий сезон, який обіцяє бути вкрай нетривіальним.

Анна Танська, керівник відділу локальних ринків ІА «АПК-Інформ»

газета “АгроМаркет”, вересень 2020 року

Усі авторські права на інформацію розміщену у газеті “АгроМаркет” та інтернет-сторінці газети за адресою https://agrotimes.ua/ належать виключно видавничому дому «АГП Медіа» та авторам публікацій, згідно Закону України “Про авторське право та суміжні права”.

Використання інформації дозволяється тільки після отримання письмової згоди від видавничого дому «АГП Медіа».

AgroTimes

AgroTimes