Продавати чи не продавати — ось питання

Борис Приходько, керівник групи з фінансових рішень компанії «Сингента»

Дорого та надійно продати вирощений урожай — майстерність вищого класу, що не кожному до снаги. У деяких це виходить саме собою, інші докладають чимало зусиль, однак усе дарма. Яскравий приклад — форвардні контракти на кукурудзу в сезоні 2020/21 маркетингового року. Хто не продав майбутній урожай навесні — той тепер на коні, й навпаки, хто уклав форвардний контракт — той недоотримав доходу. Як спіймати удачу за хвіст?

На помилках, як відомо, вчаться, і до того ж бажано на чужих. Давайте ж проаналізуємо, як усе це було.

ВЕСНА 2020 РОКУ

Повсюдно вводяться карантинні обмеження, пов’язані з пандемією COVID 19. Літаки не літають. Ніхто нікуди не їздить. Містяни в паніці сидять вдома. Із середини березня запроваджується тотальний карантин на всій території України, заборона на проведення масових заходів, повне обмеження авіа, залізничних й автобусних перевезень. Невизначеність. Ф’ючерси на нафту марки WTI знижуються до позначки 20 дол./барель. А як поживає етанол, на виробництво якого йде до 40% кукурудзи, що виробляється у США? Ціна просто летить у прірву. Котирування найближчих ф’ючерсів на етанол упали до мінімального рівня з моменту існування. А це без чогось 15 років.

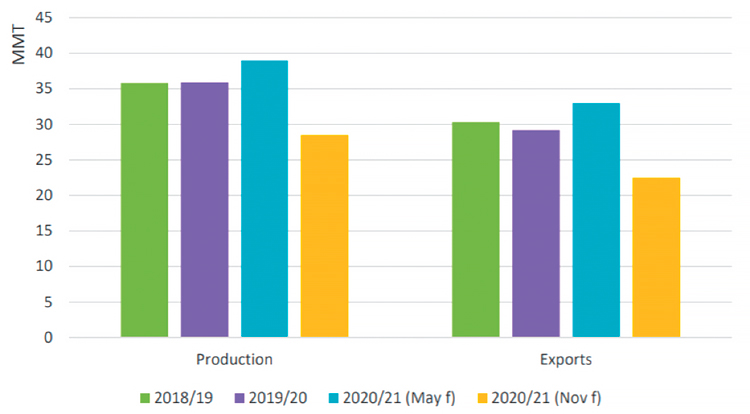

Тридцять першого березня виходить звіт Департаменту сільського господарства США Prospective Planting — перший офіційний прогноз щодо посівних площ ярих культур в Америці. Прогноз по кукурудзі — 39,25 млн га, що на 7% вище, ніж у 2019 році. На наступний день після виходу звіту котирування грудневого ф’ючерсу на кукурудзу на біржі СВОТ впали на 3%. Ось такий собі жарт до Дня сміху (слайд 1). Тимчасом в Україні оптимістично налаштовані аналітики очікують приголомшливого результату — виробництва кукурудзи на рівні приблизно 40 млн тонн.

Дещо підбадьорюють темпи експорту української кукурудзи до Китаю й чутки про можливе збільшення Піднебесною імпорту кукурудзи в новому сезоні. Усе може бути, однак виникають сумніви. По-перше, карантин не збільшив купівельної спроможності населення. По-друге, січнева угода між США і Китаєм про врегулювання двосторонніх торговельних спорів передбачає «значно розширити американський агросектор», тобто експорт американської аграрної сировини до Китаю. Українській кукурудзі доведеться неабияк постаратися, щоб поборотися за місце під сонцем з американською «царицею полів». На додаток усі вже звикли до того, що Китай понад п’ять років має великі перехідні запаси кукурудзи, що покривають практично річне споживання країни. Трейдери кажуть, що Китай, як слон у будинку: коли не рухається, то все спокійно, а варто повернутися — все руйнується. Так і з балансами. Усе може бути, усе може статися. Одне слово, абсолютної впевненості, що додатковий попит із боку Китаю на українську кукурудзу допоможе цінам, немає.

У БІЛЬШОСТІ УЧАСНИКІВ РИНКУ ВЕДМЕЖИЙ НАСТРІЙ

Куди не глянь, усе схиляє до того, що слід укладати форвард. Слава Богові, поки ще є попит із боку торгових компаній, та й ціна пропонується на рівні 150 дол./т доставлено в порт. Непогано, бо подейкують про 130 дол./т у період збору врожаю.

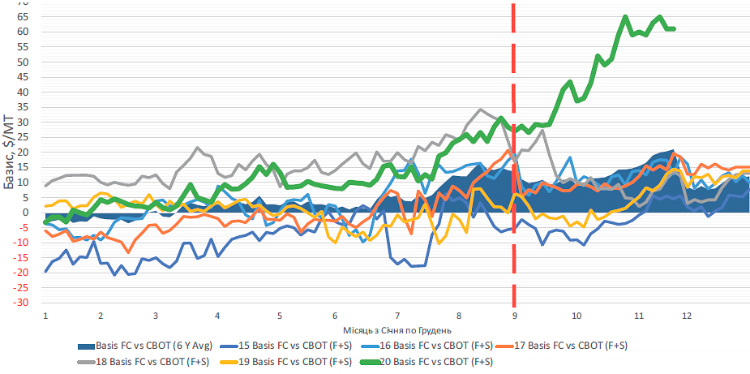

Найобережніші й найакуратніші сільгоспвиробники проаналізували історію базису. Базис — це різниця в ціні активу на локальному ринку (в нашому випадку ціна на українську кукурудзу майбутнього врожаю з поставкою в жовтні-листопаді на портовий елеватор) і біржовими котируваннями цього активу (в нашому випадку котирування грудневого 2020 року ф’ючерсу на кукурудзу, який торгується на біржі СВОТ). Добре, що деякі учасники ринку викладають інформацію про базис у Twitter. Чи можна довіряти цій інформації — це вже друге питання. З іншого боку, власних даних немає, «руки не дійшли». Ну й гаразд.

Базис начебто нормальний: такий, як зазвичай у цей час. Слабший, ніж під час поставки, але це й зрозуміло — попит на кукурудзу майбутнього врожаю нижчий, ніж попит на кукурудзу, що торгується в сезоні й вже є на елеваторі. Для трейдерів форвардний контракт — це підвищені ризики. Тому й базис слабший.

Найхитріші та найраціональніші сільгоспвиробники вирішили скористатися програмою «ФорвардPro» від компанії «Сингента». Ідея програми проста: укладаєш форвардний контракт на поставку кукурудзи з ціною трохи нижчою від ринкової (страхуєш себе від падіння ціни) й додатково отримуєш право збільшити зафіксовану у форварді ціну до початку поставки на величину приросту котирувань грудневого ф’ючерсу на американську кукурудзу. Правда «Сингента» не платить гроші за поставлений товар, а приймає кукурудзу в рахунок передоплати або закриття дебіторської заборгованості. Однак це не біда. Якщо не збираєшся продавати бізнес, то в будь-якому разі щось купиш від «Сингента» — чи то насіння, чи то засоби захисту рослин, адже товар якісний!

Таким чином, багато сільгоспвиробників вирішили продати частину майбутнього врожаю кукурудзи за форвардним контрактом.

Напевно, у тій ситуації продаж кукурудзи за форвардним контрактом був не найгіршою ідеєю.

Думка про те, що вчинили правильно, промайнула в кінці квітня, коли травневий ф’ючерс на нафту закривався за від’ємною ціною. Скільки було інформаційного шуму щодо цієї події. Хоча ф’ючерси на кукурудзу — не акції, які можуть нічого не коштувати, однак якось недобре від думки, що й кукурудза може мати від’ємну вартість. Та все ж спимо спокійно, адже укладено форвард по 150 дол./т, нехай тепер трейдер думає, куди її, рідненьку, за такою ціною прилаштувати.

А далі пішло-поїхало. Засуха. Низька врожайність. Затримання зі збиранням. Часткове невиконання форвардних контрактів, зрив запланованих поставок. Трейдери «підгорають» і, як завжди, щоб залучити ресурс, підвищують ціни на СПОТовому ринку. Маховик розкручено.

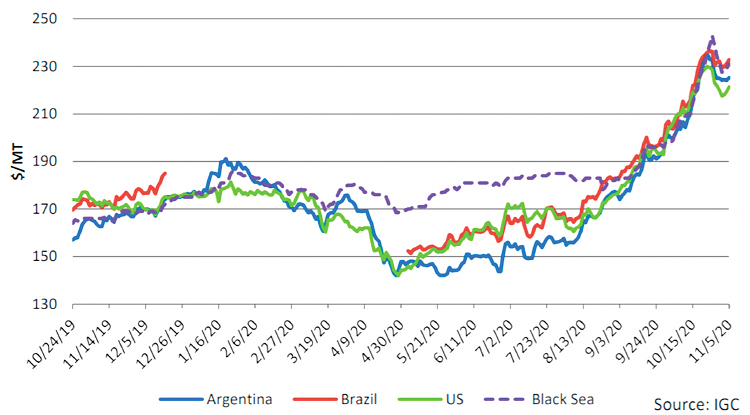

Апогеєм став звіт WASDE Департаменту сільського господарства США, який вийшов у листопаді й збільшив прогноз імпорту кукурудзи до Китаю до 13 млн тонн (на 6 млн більше, ніж у жовтневому звіті) й одночасно зменшив оцінку виробництва кукурудзи в Україні на 8 млн — до 28,5 млн тонн (у жовтневому звіті 36,5 млн тонн) і, відповідно, знизив прогноз експорту української кукурудзи до 22,5 млн тонн (у жовтневому звіті було 30,5 млн тонн). Зміни практично «революційні». Правда, ціна слабко відреагувала на цю інформацію, бо учасники ринку вже були обізнані щодо ситуації в Україні, і ціна відіграла вверх раніше (слайд 2).

Тож як треба було вчиняти, щоб, з одного боку, застрахуватися від падіння ціни, а з іншого — скористатися ситуацією на ринку й отримати дохід від зростання ціни в період поставки?

Можна пошукати ясновидця й, довірившись йому, продавати кукурудзу, ґрунтуючись на його рекомендаціях. Однак серед людей такого кшталту багато авантюристів. Подейкують, що навіть знаменитий Вольф Мессінг і його мемуари «Я — телепат» насправді написані не Мессінгом, і написане в них є вигадкою.

Розумна ідея скористатися програмою «ФорвардPro» від компанії «Сингента». Укладаючи форвардний контракт, ви захищаєтеся від падіння ціни й водночас отримуєте право один раз спробувати спіймати удачу за хвіст, тобто покращити ціну форвардного контракту на величину приросту котирувань грудневого ф’ючерсу на кукурудзу. Ідея дуже хороша, до того ж це право не так дорого вам обійдеться, тому що «Сингента» компенсує до 75% ринкової вартості такого права. Лиш одне але — базисні ризики. Цього року українська кукурудза дорожчала значно швидше, ніж котирування грудневого ф’ючерсу на американську кукурудзу, й тому є логічне пояснення. По-перше, значний попит на українську кукурудзу в кінці минулого маркетингового року. По-друге, вагоме зменшення врожайності й відсутність пропозиції кукурудзи на початку сезону. По-третє, торгові компанії, конкуруючи між собою, почали підвищувати ціни, випереджаючи одна одну, щоб закрити зобов’язання з поставки кукурудзи, які не виконувалися з боку постачальників за форвардними контрактами. Розкрутивши ціновий маховик, торгові компанії тільки загострили ситуацію. Сільгоспвиробники, побачивши, як росте ціна, стали притримувати кукурудзу в очікуванні вищої ціни. Навіщо ж продавати сьогодні, якщо завтра ціна буде вищою. Таким чином, українська кукурудза до початку сезону коштувала найбільше. Базис значно укріпився і досяг історичного максимуму — +65 дол./т. З цієї причини стратегія хеджування з використанням ф’ючерсів на американську кукурудзу не принесла 100% результату (слайд 3 і 4). Котирування грудневого ф’ючерсу на кукурудзу росли повільніше, ніж ціна на українську кукурудзу. Як же ж уникнути базисного ризику в хеджуванні?

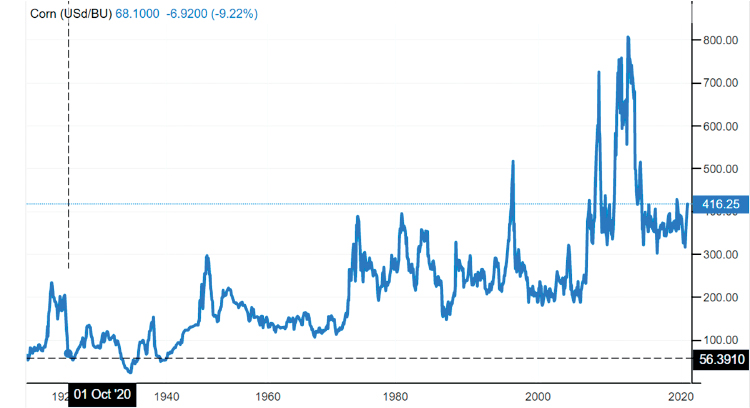

У США ф’ючерсні ринки офіційно працюють із середини XIX ст. Ми легко можемо знайти історію котирувань ф’ючерсів на кукурудзу з початку XX ст. (слайд 5). Американські фермери понад 100 років застосовують цей інструмент для хеджування цінових ризиків. З різницею більш ніж у століття, у грудні 2017 року, Чиказька біржа почала торгувати ф’ючерсними контрактами (котирування за Platts) на поставку пшениці й кукурудзи з базисом FOB Чорне море. Зі специфікацією цього контракту можна ознайомитися за посиланням:

На жаль, ліквідність цих контрактів не дуже висока. Інтерес до контракту з боку торгових компаній і фондів є, а от фермери й переробники не використовують цей контракт для хеджування цінових ризиків, хоча кореляція котирувань такого контракту з цінами внутрішнього ринку практично ідеальна. Відповідно, базисний ризик мінімальний. Напрошується висновок: допоки український сільгоспвиробник не почне цікавитися, як керувати ціновим ризиком, не розбереться в основах хеджування й не стане застосовувати біржові інструменти — діла не буде. Будуть невдалі форвардні контракти або невиправдані витрати на зберігання й продаж навесні за низькою ціною.

До речі, щодо невиправданих витрат на зберігання. Компанія «Сингента» пропонує новий фінансовий продукт під назвою «АгріФлекс»:

https://www.syngenta.ua/agrifleks

Суть програми в тому, що «Сингента» придбаває у сільгоспвиробника зерно в рахунок оплати майбутніх закупівель продукції компанії та водночас бере зобов’язання компенсувати фермеру приріст ціни відповідних ф’ючерсів від узгодженого рівня. Фермер самостійно обирає, на якому рівні зафіксувати приріст котирувань ф’ючерсу, може зробити це партіями кратними трьом ф’ючерсним контрактам, і не обмежений у кількості поданих заявок на фіксацію приросту ціни.

Таким чином, сільгоспвиробник продає зерно за ринковою ціною, не платить за зберігання і, якщо котирування ф’ючерсів на зерно починають зростати, отримує додатковий дохід у вигляді знижки на продукти від «Сингента». Безпрограшна лотерея. Наразі це особливо актуально, оскільки ціни на українську кукурудзу — на піку, а котирування ф’ючерсів на американську кукурудзу недооцінені й можуть значно зрости.

Окрім економічного інтересу участі в програмі «АгріФлекс» у фермера є ще можливість за допомогою спеціалістів відділу «Фінансові рішення» компанії «Сингента» отримати знання й досвід використання біржових інструментів для хеджування цінових ризиків. Для перших 20 учасників програми «АгріФлекс» компанія «Сингента» безкоштовно організує тренінги з цінового прогнозу, біржової діяльності та хеджування цінових ризиків.